Bare la meg ta det med en gang: Er det viktig å påpeke at det avdekkede skattejukset stor sett omhandler personer av utenlandsk opprinnelse? Mitt svar er ja, noe jeg skal komme tilbake til.

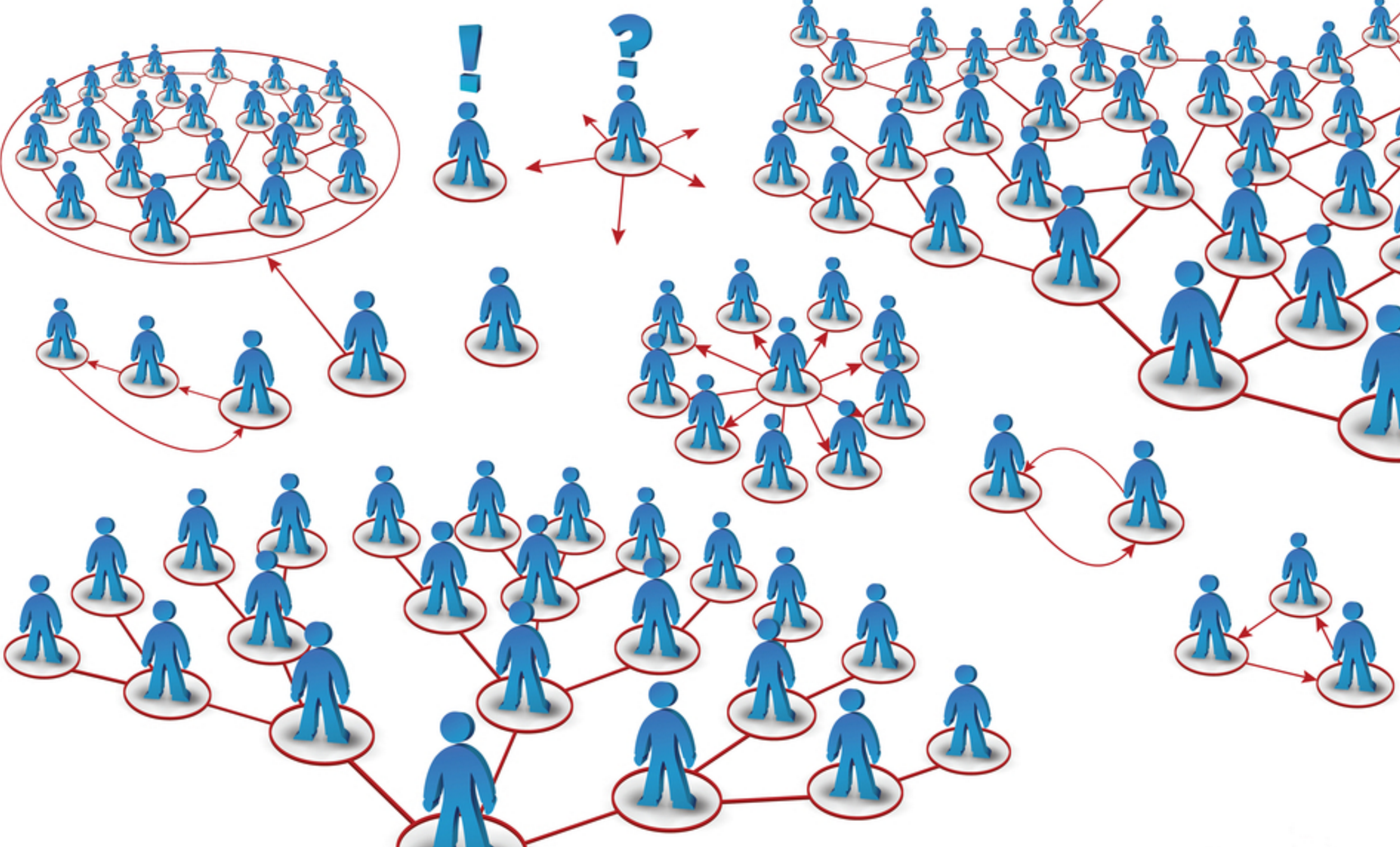

Aftenposten følger skattejuks-saken som nå pågår i Nedre Romerike tingrett. Rettsaken avslører godt organiserte svindlernettverk som utnytter at det norske kontrollsystemet er basert på tillit mellom borgerne og staten. I tillegg avslører det at kontrollrutinene ikke henger med på samfunnsutviklingen, det samme med organiseringen av skatteetaten.

Selve jukset

Ifølge Aftenposten var det et anonymt tips til Skatt Øst for fire år siden som satte skattejegerne på sporet av 20–25 organiserte nettverk som har spesialisert seg på fiktive fradrag på selvangivelsen.

Så langt er bare fem av nettverkene ferdig etterforsket. Her er det oppdaget juks med 4.000 selvangivelser. For disse er det ført opp fradrag for over 400 millioner kroner som det ikke finnes hjemmel for i Skatteloven.

SAK 1: Norskpakistaner

Norskpakistaneren flytter til Norge som ungdom. Han får jobb på Coca-Cola Norge sitt gigantanlegg på Romerike, hvor over 1.200 personer fra 43 nasjoner da jobbet.

Han møter en vietnamesisk kvinne (se sak 2). I begynnelsen verver han «kunder» for denne kvinnen, men etter å ha lært mer om det norske skattesystemet, ikke minst dets smutthull og fradragsposter, starter han det som Aftenposten kaller ”en butikk i butikken”. Først skal han ha hjulpet venner og bekjente med å snyte på skatten, for deretter å utvide virksomhet. 850 skatteytere skal ha fått hjelp til å unndra 67–70 millioner kroner fra beskatning via norskpakistaneren.

”Kundene” rekrutterte han på jobben på Romerike og i moskeer i Oslo-området.

SAK 2: Vietnamesisk kvinne

Det er denne kvinnen det anonyme tipset i 2012 skal være rettet mot. Aftenposten skriver at ifølge tipset tok hun 500 kroner pluss opptil 30 prosent av det ”kundene” urettmessig fikk igjen på skatten for hver selvangivelse hun sendte inn.

Skattejegerne fant frem til den nå 40 år gammel vietnamesisk kvinnen. Hun har sittet fem uker i tingretten, tiltalt for å ha sendt inn over 3.000 selvangivelser på vegne av 2.147 skattytere. Det skal være ført opp fradrag på 202 millioner kroner som det ikke er lovhjemmel for.

Langt de fleste av kvinnens ”kunder” kommer fra Vietnam, Pakistan eller andre land i Asia.

Så langt har hun bare erkjent straffeskyld for eget skattejuks og enkelte brudd på regnskaps- og bokføringsloven.

SAK 3: Somalisk nettverk

Under etterforskningen av den vietnamesiske kvinnen kom skattejegerne på sporet av ulike organiserte svindlernettverk. En av metodene var en gjennomgang av selvangivelser som var fylt ut med samme håndskrift og hvor samme, fiktive fradrag var ført på de samme postene.

Ifølge Aftenposten aksjonerte politiet og skattejegerne i fjor mot flere adresser i Oslo. Mistanken er at 400 norsksomaliere urettmessig skal ha krevd fradrag for rundt 80 millioner kroner.

Sentralt her skal en kioskeier være. Vedkommende er siktet for å ha levert inn et tresifret antall selvangivelser med lik håndskrift der det ble krevd fradrag for samme beløp på nøyaktig de samme postene. Denne saken skal være ferdig etterforsket og ligger hos oslopolitiet for påtalemessig avgjørelse.

SAK 4: Tamilsk nettverk

Et tamilsk nettverk er under etterforskning for samme forhold. Det heter i Aftenposten at de skal ha ført opp ”fiktive fradrag for store beløp”, uten at dette spesifiseres. Saken er ikke avsluttet.

SAK 5: Polakk

Også en polakk er under etterforskning for å ha hjulpet sine landsmenn til å føre opp feilaktige fradrag på selvangivelsen. Her er det ifølge Aftenposten blant annet snakk om merutgifter til kost og losji for arbeidsforhold i Norge.

– I tillegg ser vi indikasjoner på 15–20 andre nettverk, sa skattekrimsjef Jan-Egil Kristiansen i Skatt Øst da han vitnet i Nedre Romerike tingrett denne uken.

Det foreligger ikke noe estimat for hvilket antall og hvilke summer svindelen til slutt kan ende opp med.

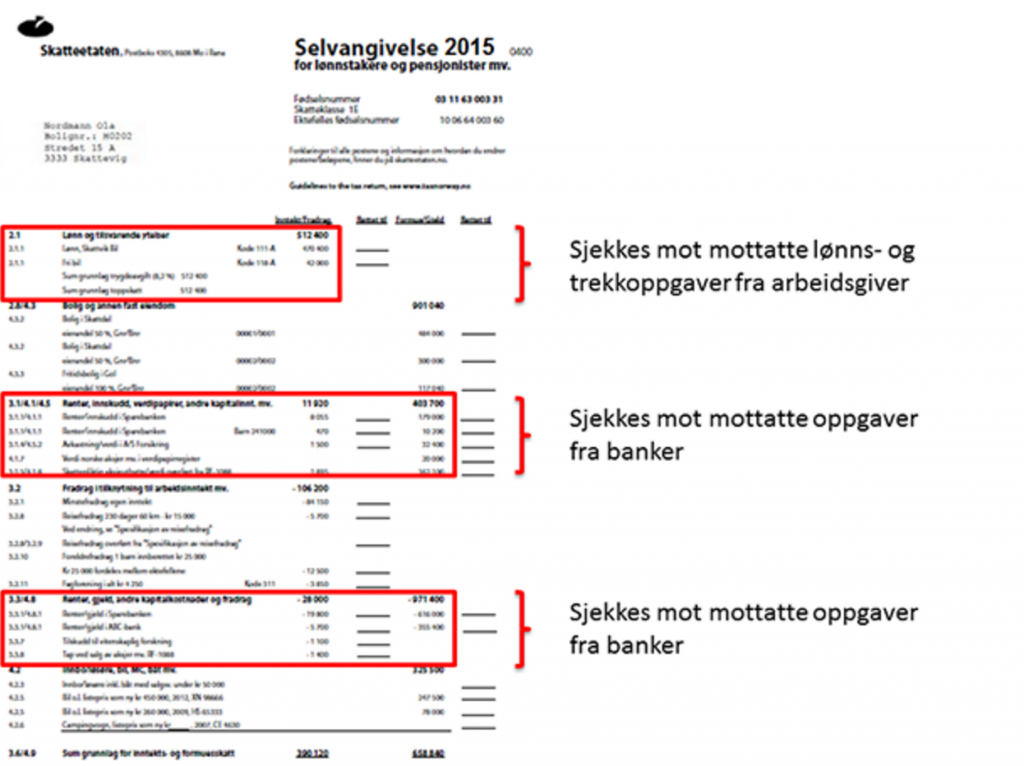

Juksefradragene

De fradragene som det hovedsakelig er blitt jukset med, er ifølge Aftenposten disse:

- Gave til moské, opp til 12.000 kroner.

- Underholdsbidrag, sekssifrede beløp.

- Sykdomsutgifter.

- Reisefradrag for flere titalls mil når jobbreisen i realiteten bare var noen få kilometer.

- Forsørgelse av foreldre i utlandet (denne posten er fjernet for mange år siden).

- Rentefradrag for private lån uten dokumentasjon.

- Reise til og fra arbeid, selv om personen levde på NAV-stønad.

- Udokumenterte gaver til fattige barn i utlandet.

- «Diverse fradrag» er den mest brukte posten.

Som Aftenposten påpeker blir summene fort høye. På en av selvangivelsene var det urettmessig ført opp fradrag på over 700.000 kroner.

Kontrollrutiner

For dem som ikke er kjent med kontrollrutiner og –systemer i staten kommer det kanskje som en overraskelse at ikke alt blir kontrollert, ei heller selvangivelser. Absolutt alt lar seg ikke kontrollere, derfor foretas jevnlig vurderinger og analyser av hva og hvem som skal underlegges kontroll. Dette kjenner jeg godt til fra min tid i Riksrevisjonen, og jeg kan skrive under på at slett ikke alle er enige i de prioriteringer som besluttes, men samtidig forstår man at det må foretas prioriteringer.

Interessant med den pågående saken er at skattejukserne synes å ha rimelig god oversikt over de prioriteringer som skatteetaten til enhver tid opererte med.

Skattejukserne hadde trolig god oversikt over hvilke fradragsposter skattejegerne var pålagt ikke å sjekke i årene 2006 til 2012, og hvor høye fradrag som kunne kreves på hver enkelt post før selvangivelsen skulle plukkes ut for kontroll.

Med andre ord er det for ulike år ulike poster og beløpsstørrelser etaten ser etter. Hva disse består av bør selvsagt ikke være offentlig kjent, nettopp fordi det kan bidra til juks. Likevel vitner denne saken om en for rigid kontrollrutine.

Med andre ord er det for ulike år ulike poster og beløpsstørrelser etaten ser etter. Hva disse består av bør selvsagt ikke være offentlig kjent, nettopp fordi det kan bidra til juks. Likevel vitner denne saken om en for rigid kontrollrutine.

For som det spørres: Hvorfor oppdaget ikke skattejegerne det systematiske fradragsjukset? Ikke minst er spørsmålet berettiget da svært mange av fradragene ble ført på poster som ligningsfunksjonærene i Skatt Øst hadde fått beskjed om ikke skulle sjekkes i de aktuelle årene. Aftenposten skriver at ”jukset var så skreddersydd skatteetatens eget kontrollsystem at de lenge fryktet at det var en utro tjener som hadde lekket kontrollrutinene deres.”

Nå skal en ikke ha jobbet altfor lenge med slik kontrollarbeid før en kjenner igjen visse trekk, men hvis kontrollrutinene også har ført til at stikkprøvekontroller ikke foretas, da er det noe som svikter. I tillegg må jeg si meg overrasket om ikke digitale selvangivelser også har medført digitale kontrollsystemer.

Det er åpenbart at kontrollen ikke fungerer godt nok. Aftenposten har fulgt opp med en egen artikkel om denne svikten, der ikke minst lederen for NTL-skatt, Ingrid Sølberg, forteller at de for mer enn ti år siden slo alarm over egne kontrollrutiner. Advart har de fortsatt med, ikke minst hva gjelder nedbemanning, men for døve ører. Sølberg forteller at Regjeringen er mer opptatt av å kutte utgifter enn å se på totalen (hva staten kan sitte igjen med hvis jukset avdekkes). Sølberg hevder at det er gitt føringer om å kutte antall ligningskontor, fra dagens 107 til rundt 50. Finansdepartementet på sin side hevder at det er opp til skatteetaten selv å organisere seg, men at ”med dagens kontorstruktur er kompetansen i etaten spredt på for mange små miljøer,” sier statssekretær Jørgen Næsje (FrP).

Vel, personlig synes jeg det høres ut mer som system- og rutinesvikt, enn mangel på kompetanse. Finansdepartementet har åpenbart en jobb å gjøre her. Men også Regjeringen har en jobb å gjøre. Det handler igjen om hvem som i hovedsak organiserer og deltar i slike svindlernettverk.

Tillit

I Nedre Romerike tingrett er det slått fast at dette trolig er norgeshistoriens største skattefusk av privatpersoner. Det heter at det er ”satt i system av til dels selvlærte skattesnytere som vesentlig har hjulpet sine landsmenn. Så langt kan antallet kunder som er etniske nordmenn telles på noen få hender.”

Ifølge Aftenposten uttalte skattekrimsjef Jan-Egil Kristiansen i retten følgende:

– Vårt skattesystem er basert på tillit og lojalitet. Det er meget alvorlig når noen gjør det til sin profesjon å undergrave velferdssamfunnet på en organisert måte.

I tillegg påpekte skattekrimsjefen at dette ikke er et problem avgrenset til Norge. Lignende nettverk er avdekket både i USA, Canada og Tyskland.

Spørsmålet som lurer seg frem er om personer med utenlands bakgrunn har større tilbøyelighet til å begå skattejuks enn nordmenn? Saken så langt kan tyde på det, og da blir spørsmålet om dette kan ha noe med manglende tillit – eller forståelse av et tillitsbasert samfunn – å gjøre? Og at man da slik sett ikke opplever noen lojalitet til samfunnet en er bosatt i?

Skattejuks eller skatteunndragelser er selvsagt ikke noe nytt tema. I NOU 2009:4 med tittelen Tiltak mot skatteunndragelser omtales blant annet skatteyterne i tre grupper: De hederlige som ikke unndrar, de påvirkelige som kan komme til å unndra avhengig av fordeler og ulemper, og tilslutt de uhederlige som unndrar.

Det interessante med denne modellen er at det forutsettes to mekanismer for forflytning mellom disse gruppene: smitteeffekt og en rasjonell vurdering av fordeler og ulemper ved å jukse på skatten. For sistnevnte vil det være en avveining mellom de økonomiske fordeler og risiko. Eventuelt juks vil avhenge av skattesats, risiko for avsløring, sanksjoner mv. Det heter at for eksempel vil endringer i skatteregler og kontrollvirksomhet kunne påvirke skattyternes faktiske valg, og eventuell skamfølelse ved å bli avslørt.

Vel så interessant er smittefaren. Det handler om at jo flere skattesnytere en møter eller får kjennskap til, jo mer kan en fristes til samme atferd. Dette modelleres ved at en person som med sikkerhet ikke vil jukse på et gitt tidspunkt kan bli påvirket av omgivelsene, slik at vedkommende senere havner i gruppen av påvirkelige. Det påpekes at denne mekanismen har med moraldannelse og skyldfølelse å gjøre. Jo flere juksere i eget miljø, jo mindre skyldfølelse. De lettpåvirkelige lar seg drive med av andres dårlige normer, mens de mer selvstendige og de med streng moral vil ha mindre tendens til å la andres atferd få betydning.

Til denne modellen kan åpenbart legges til et nytt moment, nemlig at man ikke skjønner, eller ikke vil skjønne, poenget med vårt skattesystem. Norge er ikke lenger et homogent land, men består av personer med opprinnelse fra hundrevis av ulike land – med ulike normer og moraldannelse.

Putnam har forklaringen?

Robert Putnam likte ikke sine egne forskningsfunn

Her kan kanskje Robert Putnams studie fra 2007 om hva som skjer når et samfunn opplever økt mangfold gjennom innvandring bidra til en forklaring. Putnam, professor ved Harvard i USA, konkluderte ut fra en analyse som omfattet 30.000 amerikanere fra forskjellige sosiale miljøer, med at økt (etnisk) mangfold blant annet medfører nedsatt tillit og svekket sosialt fellesskap. Dette mangfoldet svekker ikke bare tilliten og samholdet mellom etniske grupper, men også innad i gruppene selv. Altruisme og frivillighetsarbeid forvitrer, færre nære venner og fortrolige, mistilliten øker, folk føler seg mindre lykkelig og opplevde lavere livskvalitet. I tillegg fremhevet Putnam blant annet økt fattigdom, mindre tillit til egen politisk innflytelse og forståelse, og lavere forventninger til at andre vil samarbeide for å løse felles problemer.

Interessant er det kanskje også at da Putnam selv ble oppmerksom på resultatene av egen studie, som ble sluttført i 2001, så publiserte han ikke analysen før i 2007. Han fryktet at de negative resultatene kunne bli misbrukt politisk. Til Financial Times fortalte Putnam i 2006 at ”he had delayed publishing his research until he could develop proposals to compensate for the negative effects of diversity.” Men for dette fikk han også kritikk, der det blant annet het at akademikere ikke skal holde tilbake negative funn for å finne mottiltak.

Så vidt meg bekjent fant aldri Putnam gode mottiltak, noe som kanskje bare bekrefter at tillitsbaserte samfunn ikke fungerer i flerkulturelle samfunn. Da er veien kort til enda mer kontrollbaserte samfunn.